Desde antes de que estallara la crisis financiera en el año 2008, ha emergido repetida veces un concepto que pretende englobar algunas de las causas de la recesión actual e, incluso, a pasadas: el shadow banking o banca en la sombra. Los problemas alrededor de la banca tradicional como los riesgos de capital y dificultad de acceso al crédito han hecho que nazca una nueva industria financiera al margen del sistema tradicional para cubrir las carencias de la banca.

Después de que EE.UU. entrara en el bucle de recesión económica en 2011, cuando la quebró el gigante Lehman Brother, el sistema bancario tradicional empezó a mostrar sus carencias y problemas. Una estricta y encorsetada regulación es responsable de que el crédito dejara de fluir hacia las empresas más pequeñas y los particulares. La denominada banca en la sombra surgió como respuesta de una parte de la ciudadanía que se estaba quedando fuera del juego bancario. Estas prácticas financieras se llevan a cabo por otro tipo de establecimientos financieros, conocidos también como hedge funds, que han creado un sistema financiero paralelo, continuamente en crecimiento y que puede suponer un cambio coyuntural en la banca actual.

La banca en la sombra o el shadow banking

Recientemente, un estudio del Financial Stability Board (FSB) definió el sistema bancario en la sombra como «un sistema de intermediación crediticia conformado por entidades y actividades que están fuera del sistema bancario tradicional». Así pues, se trata de intermediarios financieros que llevan a cabo actividades propias de la banca tradicional pero sin acceso la liquidez del banco central ni a recibir garantías públicas

La catedrática en economía Esther Parramón Jiménez publicó un interesante artículo «Claves para entender el banco en la sombra» donde estudia e indica la dimensión y la complejidad del concepto al que nos enfrentamos. Actualmente la banca la sombra es un complemento de la banca tradicional aunque la principal actividad de ambos se centra en la intermediación del crédito, la actividad la regulación y los requisitos de ambos para realizar la misma difieren. En muchos casos realmente la banca tradicional está conectada con la banca en sombra, ya que esta clase de intermediarios financieros no operan fuera del marco legal (captación irregular, realizar actividades reservadas para entidades autorizadas), sino que realizan actividades dentro del mercado financiero que no juegan las reglas de la banca.

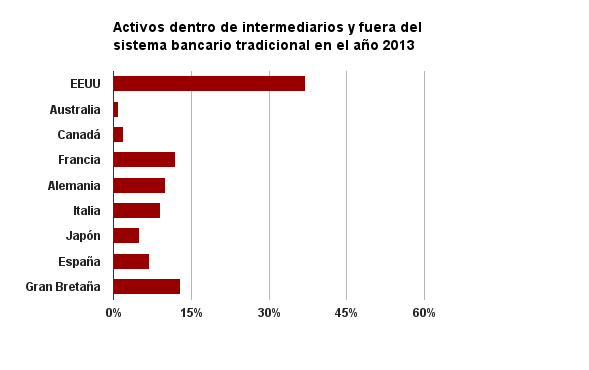

En la siguiente gráfica, tomando como fuente el informe del FSB, se muestra el crecimiento que ha tenido este sector en apenas diez años. El FSB estimó que en 2013, el volumen de la banca en la sombra rozó los 73 trillones de dólares, de manera global, lo que supone entre el 25% y el 30% del sistema financiero total y la mitad de los activos bancarios.

Shadow banking y economía colaborativa

Este fenómeno no tiene que ser necesariamente malo. Expertos financieros y economistas han abalado que existan alternativas bancarias, ya que mantiene sano al mercado. Bill Winters, ex ejecutivo de JP Morgan, cree que traspasar el riesgo de entidades reguladas a otras sin regular «es buena y vuelve a la banca tradicional más cautelosa». Incluso algunos bancos como Goldman Sachs o Morgan Stanley han creado comités que deben aprobar nuevos productos y transacciones para evitar incurrir en riesgos inapropiados tanto para los bancos como para sus clientes.

Parece que al menos la idea de que entidades financieras sin regular tomen el testigo de la banca tradicional es interesante. Para algunos el mayor reto entorno a esta nueva forma de financiación es sin duda su regulación. En muchos países la regulación es muy avanzada, como en EE.UU. o Gran Bretaña, pero en otros sigue en proceso, como el caso de España. Los expertos señalan que el principal objetivo de las instituciones debería ser el control de la misma forma que se actúa con la banca tradicional, pero sin caer de nueva en la excesiva regulación que padece actualmente la banca. La ingeniería financiera juega un papel fundamental como impulsora de toda la actividad de la banca en la sombra y deben actualizarse de manera continuada si no quieren dejar pasar las oportunidades que brinda este nuevo sistema.

Finanzarel.com se encuentra dentro de la economía colaborativa y pretende ser una opción más para las empresas que estén a la busca de financiación, pero las restrictivas condiciones de la banca se lo impidan.

Nos puedes encontrar en Linkedin en donde compartimos artículos y noticias relacionadas con Financiación Alternativa para Pymes.

¡Haz click en el siguiente botón para seguirnos!